Что такое DeFi (децентрализованные финансы) и как на них заработать?

Содержание

- Введение

- Что такое DeFi?

- Основные компоненты экосистемы DeFi

- Как заработать на DeFi?

- Риски и ограничения DeFi

- Как начать использовать DeFi?

- Будущее DeFi

- Заключение

Введение

DeFi (децентрализованные финансы) – это быстро развивающаяся экосистема финансовых приложений и сервисов, построенных на блокчейне. Она призвана изменить традиционную финансовую систему, предлагая более открытые, прозрачные и доступные финансовые инструменты для каждого.

Ключевые преимущества DeFi включают устранение посредников, снижение затрат, повышение безопасности и конфиденциальности. Однако есть и вызовы - волатильность криптовалют, риски смарт-контрактов, проблемы регулирования. В этой статье мы рассмотрим, что такое DeFi, как на этом заработать и какие возможности открывает эта инновационная технология.

Что такое DeFi?

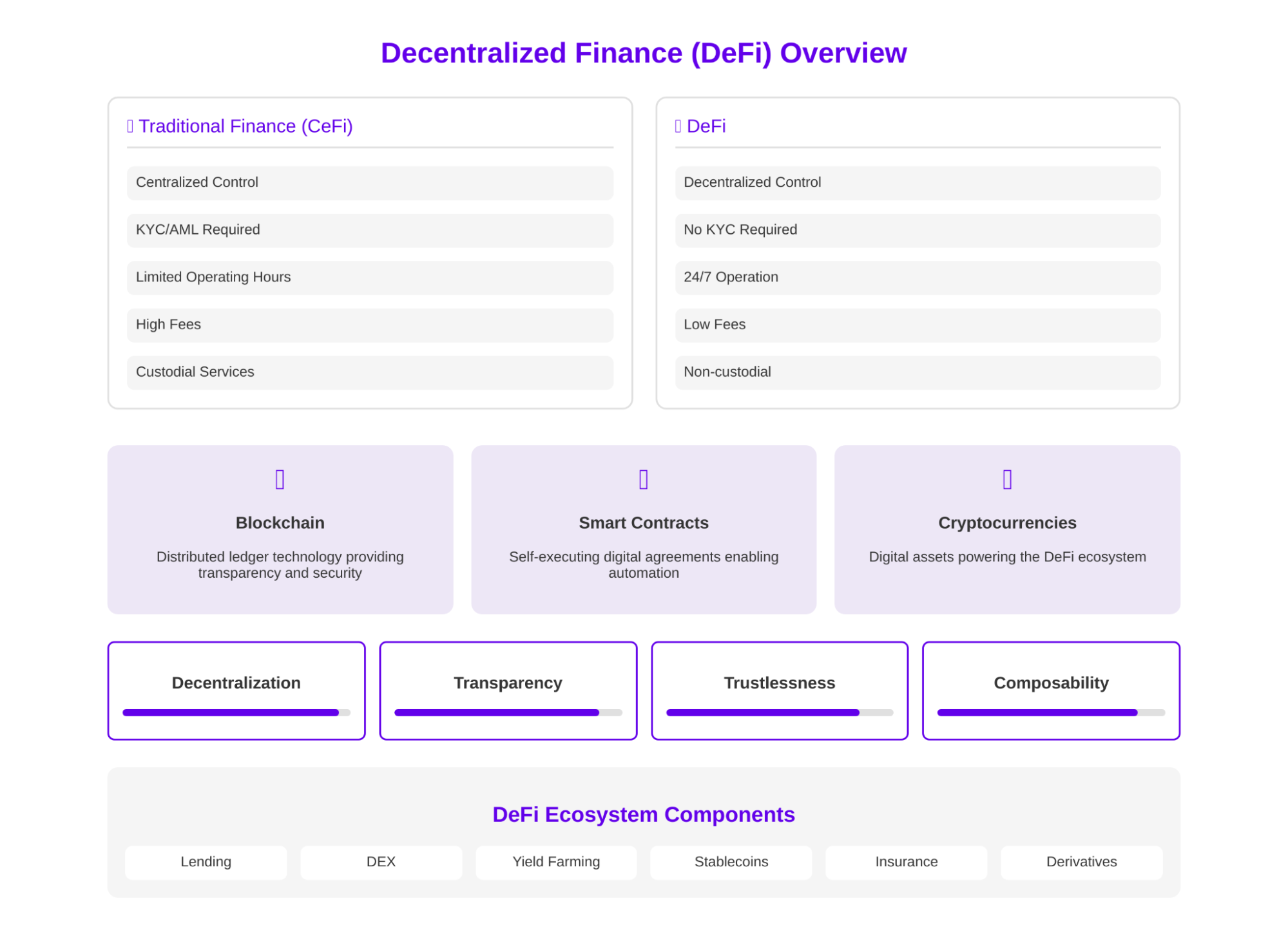

DeFi (Decentralized Finance) – это общий термин для финансовых сервисов на блокчейне, созданных как альтернатива традиционной финансовой системе. Ключевые характеристики DeFi:

- Децентрализация: отсутствие централизованного контроля и посредников, таких как банки или биржи. Взаимодействие участников осуществляется напрямую через блокчейн.

- Открытость и прозрачность: открытый исходный код протоколов DeFi, возможность аудита и верификации транзакций любым пользователем.

- Недоверительность (trustless): нет необходимости доверять контрагентам или централизованным институтам, безопасность обеспечивается математическими алгоритмами.

- Композиционность: возможность создания новых финансовых продуктов путем комбинирования существующих DeFi-протоколов как «денежный лего».

В отличие от традиционных финансов (CeFi), в DeFi:

- Пользователь сохраняет полный контроль над своими активами через некастодиальные кошельки.

- Транзакции проводятся практически мгновенно и работают 24/7.

- Нет требований по KYC/AML, обеспечивается конфиденциальность.

- Низкие комиссии и барьеры входа, доступность для каждого.

В основе DeFi лежат 3 ключевые технологии:

- Блокчейн - распределенный реестр, обеспечивающий прозрачность, неизменяемость и безопасность транзакций без посредников.

- Смарт-контракты - самоисполняемые цифровые контракты, позволяющие автоматизировать транзакции и создавать сложные финансовые приложения.

- Криптовалюты - цифровые активы, выступающие как средство обмена, фиксации стоимости и обеспечения смарт-контрактов в экосистеме DeFi.

Основные компоненты экосистемы DeFi

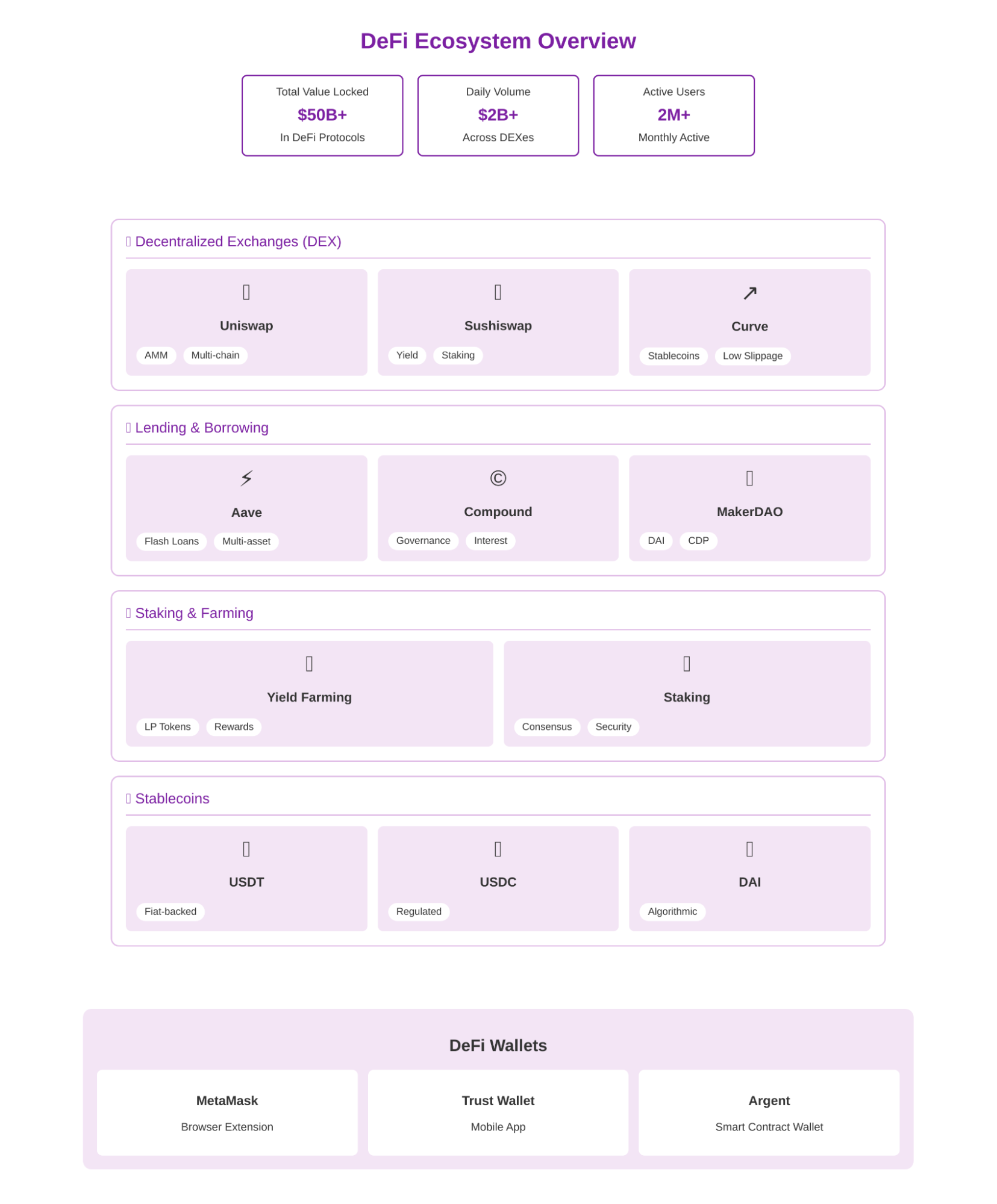

Экосистема DeFi состоит из множества взаимосвязанных протоколов и сервисов. Вот основные из них:

- Децентрализованные биржи (DEX) - торговые платформы на блокчейне, позволяющие пользователям обменивать криптоактивы напрямую из своих кошельков без передачи средств третьей стороне. Примеры: Uniswap, Sushiswap, Curve.

- Платформы для кредитования и займов - протоколы, позволяющие пользователям предоставлять свои криптоактивы в долг и брать займы под залог без посредников. Процентные ставки определяются алгоритмически на основе спроса и предложения. Примеры: Compound, Aave, MakerDAO.

- Стейблкоины - криптовалюты, привязанные в цене к фиатным валютам или другим активам. Они решают проблему волатильности криптовалют и служат удобным средством для фиксации стоимости в DeFi. Наиболее популярны USDT, USDC, DAI.

- Протоколы для стейкинга и фарминга:

- Стейкинг - удержание криптоактивов для обеспечения безопасности и консенсуса сети с получением вознаграждений, аналогично банковскому депозиту.

- Фарминг (yield farming) - предоставление ликвидности в пулы на DEX или в протоколы кредитования для получения процентных выплат и вознаграждений в нативных токенах платформ.

- Инструменты управления активами - агрегаторы и автоматизированные инвестиционные сервисы, позволяющие удобно отслеживать и оптимизировать размещение активов в разных DeFi-протоколах для максимизации прибыли. Примеры: Yearn Finance, Zapper.

- DeFi-кошельки - некастодиальные криптовалютные кошельки с интеграцией DeFi-сервисов для безопасного хранения и удобного взаимодействия с протоколами DeFi напрямую из интерфейса кошелька. Популярны MetaMask, Trust Wallet, Argent.

Все эти компоненты в совокупности формируют уникальную децентрализованную экосистему для предоставления различных финансовых услуг без посредников и ограничений традиционной финансовой системы.

Как заработать на DeFi?

DeFi открывает множество возможностей для заработка на криптоактивах. Рассмотрим основные стратегии получения прибыли в децентрализованных финансах.

Стейкинг: доход на удержании токенов

Стейкинг - это процесс блокировки криптовалюты для обеспечения безопасности и валидации транзакций в блокчейн-сетях с алгоритмом консенсуса Proof-of-Stake (PoS). Держатели токенов получают вознаграждение за участие в стейкинге, аналогично банковским депозитам. Ставки доходности варьируются в зависимости от конкретной сети и условий стейкинга, но в среднем составляют 5-20% годовых.

Популярные блокчейны для стейкинга: Ethereum 2.0, Cardano, Polkadot, Cosmos, Tezos.

Фарминг ликвидности: предоставление ликвидности и получение вознаграждений

Фарминг ликвидности (yield farming) - это практика предоставления криптоактивов в пулы ликвидности на децентрализованных биржах (DEX) или в протоколы кредитования для получения процентных выплат и вознаграждений в нативных токенах платформ.

Фарминг ликвидности не так прост, он имеет риск такой как импераментные убытки (impermanent loss), который возникает из-за изменения соотношения цен активов в пуле. Также существуют риски взлома смарт-контрактов, изменения правил протоколов и снижения доходности из-за высокой конкуренции. Перед началом фарминга важно тщательно изучить платформу, её механизмы и оценить возможные потери.

Доходность формируется за счет комиссий от торговли на DEX или процентов по займам. Дополнительно фармеры могут получать токены управления платформ. Средняя доходность фарминга может достигать 30-100% годовых, но важно учитывать риски временного или постоянного обесценивания токенов из-за волатильности крипторынка.

Кредитование и займы: получение пассивного дохода от выдачи займов

Платформы DeFi-кредитования, такие как Aave, Compound, позволяют пользователям предоставлять свои криптоактивы в долг и получать проценты. Ставки по кредитам зависят от спроса и предложения на конкретный актив и автоматически устанавливаются протоколом.

Как это работает:

Пользователи блокируют свои криптоактивы в смарт-контрактах платформы, которые затем используются для выдачи займов другим участникам. Взаимодействие происходит без посредников, что снижает издержки и увеличивает прозрачность. Процентные ставки могут варьироваться в зависимости от рыночных условий, а доходность часто выше, чем в традиционных финансовых системах.

В среднем доход от кредитования составляет 3-10% годовых. Риски включают волатильность криптовалют, используемых в качестве залога, и потенциальные уязвимости смарт-контрактов.

Инвестиции в DeFi-токены: анализ перспективных проектов

Инвестиции в нативные токены перспективных DeFi-проектов на ранних стадиях могут принести значительную прибыль за счет роста цены токенов по мере развития и адаптации платформ.

Одним из ключевых факторов успеха является своевременное выявление проектов с инновационными решениями и сильной командой разработчиков. Для этого необходимо учитывать рыночные тренды, регуляторные изменения и уровень доверия сообщества к проекту.

Однако это высокорисковая стратегия, которая требует глубокого анализа фундаментальных показателей проектов, их команды, конкурентных преимуществ и потенциала рынка. Важно применять принципы диверсификации портфеля и инвестировать только свободные средства.

Торговля на DEX: стратегия и риски

Торговля на децентрализованных биржах позволяет зарабатывать на колебаниях цен криптовалют. В отличие от централизованных бирж, DEX работают на основе смарт-контрактов и пулов ликвидности, обеспечивая полный контроль пользователей над своими средствами.

Для эффективной торговли важно использовать принципы управления капиталом, стоп-лоссы для ограничения убытков, технический и фундаментальный анализ рынка. Необходимо учитывать риски высокой волатильности, проскальзываний цены при больших сделках из-за ограниченной ликвидности, а также уязвимости смарт-контрактов.

Использование аналитических инструментов TradeLink Passport может помочь в оценке результатов торговли и оптимизации стратегии.

Риски и ограничения DeFi

Несмотря на все преимущества и возможности, экосистема DeFi все еще находится на ранней стадии развития и сопряжена с рядом рисков и ограничений, которые необходимо учитывать при взаимодействии с децентрализованными финансовыми инструментами.

Риски смарт-контрактов

Смарт-контракты являются основой функционирования DeFi-протоколов, но они могут содержать ошибки и уязвимости в коде, которые потенциально могут привести к потере средств. Аудит смарт-контрактов независимыми экспертами снижает эти риски, но не устраняет их полностью. Примеры крупных взломов и эксплойтов смарт-контрактов включают атаки на протоколы Maker, Compound, dForce.

Волатильность криптовалют

Высокая волатильность криптоактивов, используемых в DeFi, может привести к значительным колебаниям стоимости залогового обеспечения и потенциальной ликвидации позиций в протоколах кредитования. Резкие обвалы цен способны вызвать каскадный эффект ликвидаций и нестабильность всей экосистемы. Использование стейблкоинов и консервативных коэффициентов залога помогает снизить эти риски.

Проблемы с регулированием

Большинство проектов DeFi работают в серой зоне регулирования, и их правовой статус остается неопределенным во многих юрисдикциях. Потенциальные ограничения и санкции со стороны регуляторов могут негативно повлиять на развитие и адаптацию DeFi. Важно следить за изменениями в законодательстве и использовать инструменты DeFi в соответствии с правовыми нормами.

Возможные схемы мошенничества и как их избежать

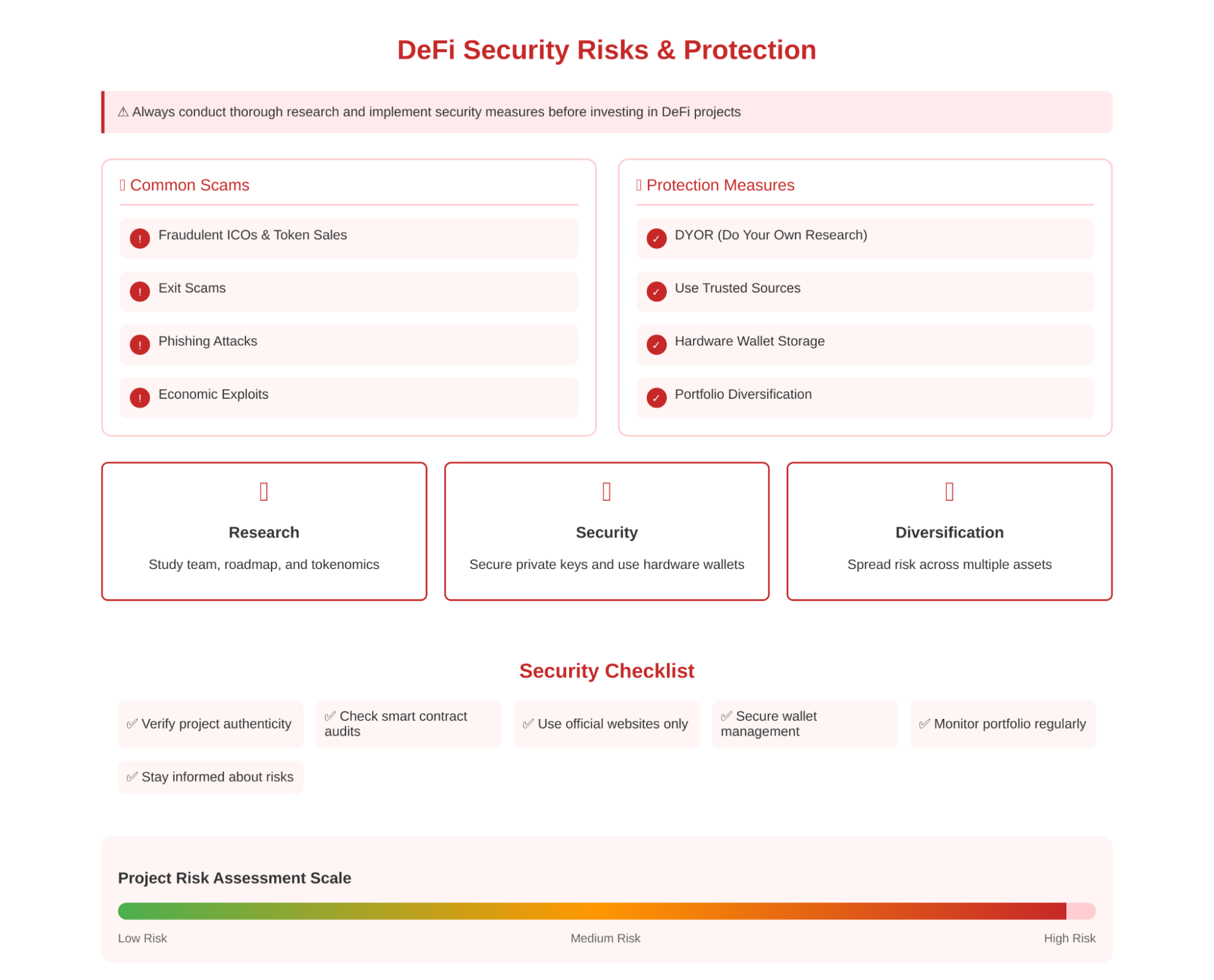

Быстрый рост популярности DeFi привлекает много мошеннических проектов, которые стремятся воспользоваться ажиотажем и недостаточной осведомленностью пользователей. Типичные схемы включают:

- Скам-проекты и мошеннические ICO, которые исчезают с деньгами инвесторов после сбора средств.

- Экзит-скамы, когда разработчики покидают проект и обваливают стоимость своих токенов после их раздачи.

- Фишинг и кража приватных ключей через поддельные сайты, расширения и мобильные приложения.

- Экономические атаки на уязвимые протоколы со слабой системой стимулов.

Чтобы минимизировать риски мошенничества, следует:

- Проводить тщательный анализ (DYOR) фундаментальных показателей проектов перед инвестированием, изучать команду, roadmap, механизмы токеномики.

- Использовать только проверенные и надежные источники информации, официальные сайты и приложения протоколов.

- Хранить криптоактивы на аппаратных кошельках и следить за безопасностью приватных ключей.

- Диверсифицировать портфель и инвестировать только свободные средства, которые не боитесь потерять.

Как начать использовать DeFi?

Чтобы начать свой путь в мире DeFi, необходимо разобраться в основных концепциях, выбрать подходящие инструменты и платформы, а также освоить базовые навыки безопасного взаимодействия с децентрализованными протоколами.

Выбор подходящей платформы и кошелька

Первый шаг - это выбор блокчейн-платформы и экосистемы для работы с DeFi. Наиболее развитой и популярной является экосистема Ethereum, на которой построено большинство ведущих DeFi-протоколов. Альтернативами выступают Binance Smart Chain, Solana, Polygon, Avalanche.

Для взаимодействия с DeFi вам понадобится некастодиальный криптовалютный кошелек, который поддерживает выбранную сеть и позволяет взаимодействовать со смарт-контрактами. Наиболее популярные варианты:

- MetaMask - расширение для браузера и мобильное приложение, поддерживает множество сетей, включая Ethereum и BSC.

- Trust Wallet - мобильный кошелек с интеграцией популярных DeFi-протоколов.

- Ledger, Trezor - аппаратные кошельки для максимальной безопасности хранения криптоактивов.

Советы для новичков: управление рисками, безопасность и минимальные вложения

Если вы новичок в DeFi, начните с небольших сумм и постепенно наращивайте свой опыт и понимание рисков. Вот несколько советов для безопасного и эффективного старта:

- Тщательно изучайте основы работы протоколов перед их использованием. Разберитесь в механизмах их функционирования, токеномике, потенциальных рисках.

- Начните с минимальных вложений, которые вы готовы потерять в случае неудачи. Оптимальная сумма для старта - 200-500$.

- Не храните на горячих кошельках большие суммы, используйте аппаратные кошельки для долгосрочного хранения.

- Установите лимиты на газ при подписании транзакций, чтобы избежать непредвиденных расходов.

- Используйте только проверенные и надежные протоколы, которые прошли аудит безопасности.

- Диверсифицируйте портфель между разными протоколами и стратегиями для снижения рисков.

- Регулярно мониторьте свои позиции и используйте инструменты управления рисками: стоп-лоссы, take-профиты.

- Следите за обновлениями и новостями протоколов, в которые вы инвестируете, чтобы вовремя реагировать на потенциальные проблемы.

Будущее DeFi

DeFi стремительно развивается и трансформирует традиционные представления о финансовых сервисах. Несмотря на текущие риски и ограничения, децентрализованные финансы имеют огромный потенциал для дальнейшего роста и революционных изменений в глобальной финансовой системе.

Возможности и перспективы развития

- Расширение доступности финансовых услуг для населения, не охваченного традиционным банкингом. DeFi открывает возможности для финансовой инклюзии миллиардов людей в развивающихся странах.

- Снижение стоимости финансовых операций и устранение посредников за счет автоматизации процессов с помощью смарт-контрактов.

- Повышение прозрачности и безопасности финансовых транзакций благодаря открытой и децентрализованной природе блокчейна.

- Развитие новых финансовых инструментов и рынков, таких как синтетические активы, децентрализованные деривативы, страховые продукты.

- Интеграция с традиционными финансами (CeFi) через регулируемые DeFi-протоколы и партнерства с институциональными игроками.

Роль DeFi в глобальной финансовой системе

По мере развития и преодоления текущих проблем, DeFi может стать значимой частью глобальной финансовой экосистемы, дополняя и постепенно замещая традиционные централизованные сервисы.

- DeFi становится привлекательной альтернативой банковским депозитам и кредитам, предлагая более высокие ставки и низкие барьеры входа.

- Децентрализованные биржи (DEX) могут составить конкуренцию централизованным площадкам по объемам торгов и ликвидности, особенно в сфере торговли токенами.

- Стейблкоины и протоколы кредитования на базе DeFi могут стать новой инфраструктурой для глобальных платежей и расчетов, снижая зависимость от банков-корреспондентов и SWIFT.

- Токенизация реальных активов (недвижимости, ценных бумаг, предметов искусства) на блокчейне открывает возможности для создания более эффективных и ликвидных рынков.

- Центральные банки могут использовать опыт DeFi при разработке собственных цифровых валют (CBDC), интегрируя их в децентрализованные финансовые протоколы.

Новые тренды и инновации

Экосистема DeFi постоянно расширяется, охватывая новые ниши и направления. Вот некоторые из наиболее перспективных трендов:

- Невзаимозаменяемые токены (NFT) - уникальные цифровые активы, представляющие право собственности на различные объекты в цифровом и физическом мире. NFT находят применение в искусстве, коллекционировании, играх и других сферах, формируя новые рынки и бизнес-модели.

- GameFi (децентрализованные игры) - игровые проекты на блокчейне, в которых игроки могут зарабатывать и обменивать внутриигровые активы в виде NFT и криптовалют. Такие игры, как Axie Infinity, Decentraland, The Sandbox привлекают миллионы пользователей и создают целые игровые экономики.

- DeFi-агрегаторы - сервисы, которые объединяют и оптимизируют взаимодействие с различными DeFi-протоколами, упрощая пользовательский опыт и повышая эффективность операций. Примеры: 1inch, Yearn Finance, Rari Capital.

- Межсетевые протоколы и решения для масштабируемости блокчейнов (Polkadot, Cosmos, Polygon) позволяют связать различные DeFi-экосистемы и улучшить пропускную способность сетей для обработки растущих объемов транзакций.

- Неограниченные потенциалы DeFi в сочетании с другими передовыми технологиями, такими как ИИ, IoT, большие данные, открывают путь к созданию еще более инновационных и персонализированных финансовых продуктов и услуг.

Путь развития DeFi не будет гладким и быстрым - впереди еще много вызовов, связанных с регулированием, безопасностью, удобством использования и образованием пользователей. Но огромные перспективы и фундаментальные преимущества децентрализованных финансов позволяют с оптимизмом смотреть в будущее этой индустрии.

Заключение

DeFi - это динамично развивающаяся экосистема, которая трансформирует традиционные финансы, устраняя посредников и делая финансовые сервисы более доступными, прозрачными и эффективными. Несмотря на риски и ограничения, децентрализованные финансы открывают огромные возможности для инноваций, финансовой инклюзии и создания более справедливой глобальной экономики. Будущее DeFi выглядит многообещающим, и каждый из нас может стать частью этой революционной индустрии, начав свой путь с освоения основ и постепенного погружения в мир децентрализованных финансовых протоколов.